اقتصاد برتر

سقوط سال ۱۹۸۷: بزرگترین سقوط بازار بورس در جهان

در بحران مالی بزرگ دیگری که در آمریکا رخ داد و به سقوط سال ۱۹۸۷ معروف است، بازار بورس بهیکباره و در یک روز (۱۹ اکتبر) ۵۰۸٫۳۲ واحد معادل ۲۲٫۶% سقوط کرد و زیانی برابر با ۵۰۰ میلیارد دلار برای سرمایه گذاران آمریکایی به بار آورد. این میزان سقوط و زیان طی یک روز در طول تاریخ هیچگاه تکرار نشد و بزرگترین سقوط بازار در جهان بهحساب میآید.

ادامه مطلب"فروی" با اعلام گزارش ۹ ماهه آماده عرضه اولیه ۱۰ درصدی سهام شد

قبل از اینکه به معاملات مشکوک بپردازیم، شرکت ذوب روی اصفهان با انتشار گزارش عملکرد ۹ ماهه سال جاری، آماده اعلام زمان برگزاری معارفه توسط مدیران و عرضه اولیه ۱۰ درصدی سهام در بازار دوم معاملات فرابورس شد.

ادامه مطلبسازمان تعزیرات حکومتی خبر داد :

گرانفروشی ۶.۸ میلیاردی کارخانه لبنی و اعلام تکرار تخلف توسط مدیرعامل

سخنگوی سازمان تعزیرات حکومتی از گرانفروشی یک کارخانه لبنی خبر داد اما مدیرعامل مدعی شد با گرانی شیر خام و مواد اولیه،همچنان این تخلف ادامه خواهد داشت.

ادامه مطلبدر پاسخ باید بگوییم، ریسک را میتوان کاهش داد، اما هیچگاه نمیتوان ادعا کرد که ریسک یک سرمایهگذاری صفر میشود! چنین چیزی ابدا امکان ندارد؛ بنابراین باید پذیرفت که هیچ سرمایهگذاری را نمیتوان یافت که میزان مشخصی از ریسک را نداشته باشد، اما میتوان کاری کرد که این ریسک مدیریت شود و به حداقل برسد.

هیچ کسی دوست ندارد برای کسب سود، سرمایه اولیهاش را هم به خطر بیندازد؛ اما راهکار چیست؟ چطور میتوان هم سرمایهگذاری کرد و هم ریسک آن را تا حد امکان کاهش داد

بگذارید یک مثال بزنیم. همه میدانیم سوار هواپیما شدن بدون ریسک نیست! اما آیا هرگز سوار هواپیما نمیشوید؟ بهجز تعداد کمی از افراد، اغلب ما گاهی از ناوگان حملونقل هوایی استفاده میکنیم. در این میان برخی با انتخاب خطوط هوایی پیشرفته، بهروز و خوشنام، ریسک سفرهای هواییشان را کاهش یا بهتر بگوییم مدیریت میکنند، اما در مقابل، برخی دیگر بدون توجه به سابقه اِیرلاین انتخابی، خود را در معرض ریسک بالاتری قرار میدهند. حال همین شرایط درباره سرمایهگذاری هم مصداق پیدا میکند. اگر میخواهید در بورس سرمایهگذاری کنید و بهدنبال بالاترین تضمین ممکن هستید، باید بگوییم بهترین تضمین به انتخاب خود شما باز میگردد. همانند انتخاب یک ایرلاین، انتخاب کارگزار، نوع سرمایهگذاری، مشاور مالی و استراتژی که انتخاب میکنید، اهمیت بسیار زیادی دارد.

باید به نکات مختلفی توجه کرده و شیوهای بیابید که ریسک سرمایهگذاری را به کمترین میزان ممکن رسانده و به اصطلاح شرایط را مدیریت کنید.

اما چطور میتوان ریسک سرمایهگذاری را کاهش داد؟

- ایجاد تنوع در سرمایهگذاری: سرمایهگذاری در سهام متنوع، یک استراتژی مناسب برای کاهش ریسک است. به این صورت که شما پول خود را در چندین سبد، صندوق و شرکت مختلف سرمایهگذاری میکنید. جملهای که بارها و بارها خواهید شنید این است: همه تخممرغهای خود را در یک سبد نگذارید!».

- همه پول خود را در یک سهم سرمایهگذاری نکنید: ممکن است شما یک سهم را آگاهانه انتخاب کرده باشید و در مورد آن تحلیل کافی داشته باشید و با سرمایهگذاری در آن سهم سود خوبی به دست بیاورید، اما توجه کنید که با سرمایهگذاری همه پول خود در یک سهم، شانس فوقالعادهای را برای سرمایهگذاری در سهام دیگر از دست میدهید. بهتر است نسبت کمی از پول خود را در هر یک سهم مشخص سرمایهگذاری کنید و بهیاد داشته باشید که سرمایهگذاری در یک سهم، نه مجموعهای از چندین سهم، مانند سکه دو روی دارد، یک روی آن سود است و روی دیگر آن زیان غیرقابلجبران!

- همه پول خود را در یک صنعت سرمایهگذاری نکنید: برخی افراد، پول خود را در سهام شرکتهای مختلفی سرمایهگذاری کردهاند، اما متأسفانه همه آن شرکتها در یک صنعت خاص مثلاً صنعت محصولات شیمیایی فعالیت دارند. اگر اتفاقی بیفتد که آن صنعت دچار مشکل شود و مثلا قانونی وضع شود که مستقیماً بر صنعت محصولات شیمیایی اثرگذار باشد، ممکن است شما از این اتفاق آسیب ببینید و ضرر کنید.

- همه پول خود را در یک نوع سرمایهگذاری قرار ندهید: سرمایهگذاری در سهام ممکن است بسیار سودآور باشد، با اینحال لازم است شما مقداری پول در بانک، سپردههای بانکی، طلا و ارز و در صورت امکان در داراییهای فیزیکی مثل زمین و ساختمان داشته باشید. این کار به شما کمک میکند اگر یکی از این حوزههای سرمایهگذاری دچار رکود شد، بتوانید از رونق سایر حوزهها سود ببرید.

- شرکتهای معتبر را انتخاب کنید: فرقی ندارد سهام شرکتی را میخرید یا از طریق یک کارگزار در صندوقها و سبدهای مختلف سرمایهگذاری میکنید. اگر یک کارگزاری را بهعنوان واسطه انتخاب میکنید، یا علاقهمند به صندوقها و سبدهای اختصاصی سرمایهگذاری هستید، بهتر است سراغ شرکتها و صندوقهایی بروید که هم سابقه طولانیتر و هم حٌسنشهرت داشته و عملکرد بهتری ارائه کردهاند. درعینحال اگر خودتان بهطور مستقیم خرید و فروش سهام می کنید، بهتر است صنایع و سهام شرکتهای متفاوت با عملکرد مثبت را برای سرمایهگذاری انتخاب کنید.

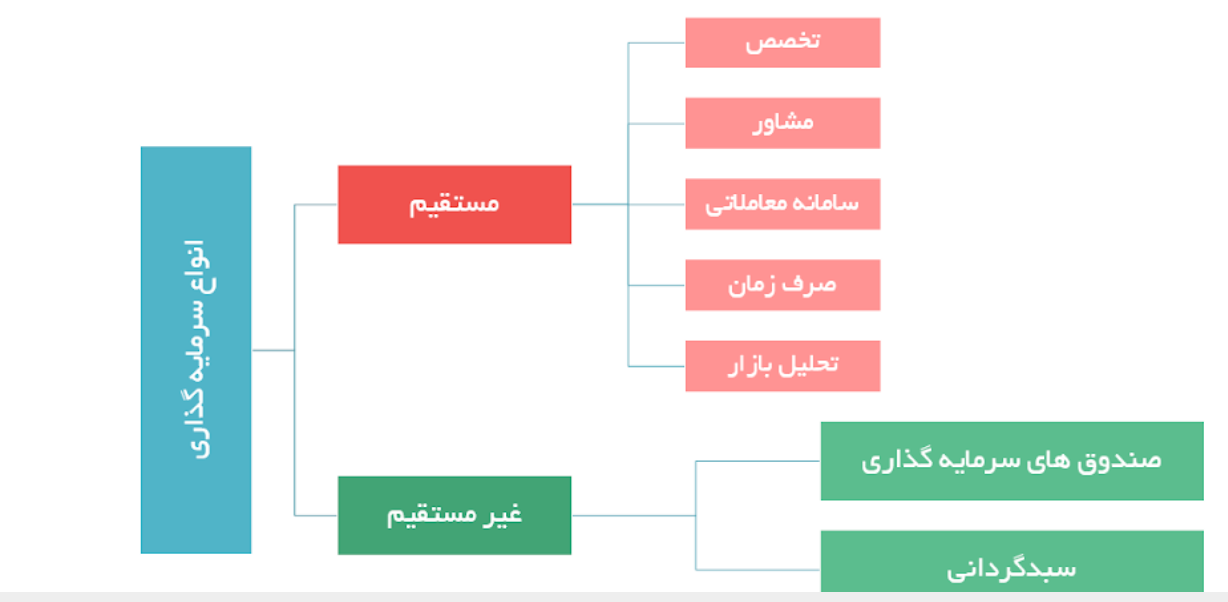

سالهاست که بخشی از درآمدهای ماهانه خود را پسانداز کرده و شنیدهاید باید مقداری از آن را در بازار سهام سرمایهگذاری کنید، اما اطلاعات چندانی درباره بورس ندارید. سوالهایی نظیر اینکه چطور باید سرمایهگذاری در بازار بورس را شروع کنید، آیا برای این کار لازم است به کلاس آموزشی خاصی بروید نیز ذهنتان را مشغول میکند. حقیقت ماجرا این است که سرمایهگذاری مستقیم در بازار بورس حتی با وجود یک مشاور خبره، نیازمند صرف زمان و تخصص است؛ اما اگر بخواهید بهطور غیرمستقیم به این حوزه وارد شوید، میتوان گفت کار چندان سختی در پیش ندارید.

سرمایهگذاری مستقیم:

در سرمایهگذاری مستقیم شما با مراجعه حضور به صورت تلفنی و یا از طریق اینترنت میتوانید ضمن رصد بازار اقدام به خرید و فروش سهام شرکتهای حاضر در بورس کنید. برای این روش حرفهای بودن در بازار سرمایه و شناخت کافی از سازوکار بورس و ابزارهای معاملهگری ضروری است. فراموش نکنید حضور افراد غیرحرفهای در سرمایهگذاری مستقیم، ریسک و چالشهای حضور در بورس را افزایش میدهد. اگر تخصص و دانش سرمایهگذاری مستقیم در بورس را دارید و فکر میکنید این روش برای شما مناسبتر است؛ میتوانید به یکی از شعب کارگزاریهای معتبر مراجعه کرده تا در زمان بسیاری کوتاهی شما هم عضو خانواده بورس شوید.

سرمایهگذاری مستقیم در یک نگاه

- سرمایهگذار شخصا وارد معاملات بورس و خرید و فروش سهام میشود

- معاملهگر میتواند با استفاده از روشهایی نظیر تلفنی، آنلاین و حضوری خودش اقدام به خرید و فروش سهام و تشکیل پرتفوی کند

- نیازمند آگاهی، دانش و تجربه کافی در مورد بازار، صنایع و اقتصاد کشور است

- نیاز به روحیه ریسکپذیر دارد

- فرصت و زمان کافی برای رصد بازار و معاملات نیاز دارد

سرمایهگذاری غیرمستقیم:

در این روش شما به عنوان یک سرمایهگذار با بررسی وضعیت بازدهی و ریسک صندوقها و سبدهای مختلف و همچنین سابقه مدیران این صندوق ها و سبدها، پولتان را در یکی از این صندوقها و سبدها سرمایهگذاری کرده و عملا کاری به وضعیت بازار و چالشهای آن ندارید

در این روش شما به عنوان یک سرمایهگذار با بررسی وضعیت بازدهی و ریسک صندوقها و سبدهای مختلف و همچنین سابقه مدیران این صندوق ها و سبدها، پولتان را در یکی از این صندوقها و سبدها سرمایهگذاری کرده و عملا کاری به وضعیت بازار و چالشهای آن ندارید. دیگر ضرورتی ندارد زمان زیادی صرف رصد بازار کرده یا نگران شرایط مختلف ی یا اقتصادی باشید. در این سبک سرمایهگذاری، شما نهادهای متخصص بازار سرمایه را برای به حداکثر رساندن سرمایهتان بهکار میگیرید و در قبال مدیریت دارائی شما که این نهادهای متخصص انجام میدهند، هزینه کمی از سرمایهگذاری انجام شده را به آنها پرداخت میکنید. این روش حتی برای افراد حرفهای بازار سرمایه نیز مفید است.

ابزارهای سرمایهگذاری غیرمستقیم در بورس

- صندوق سرمایهگذاری ( اوراق، سهام، طلا و …)

- سبدگردانی اختصاصی

- حساب های مشاورهای

سرمایهگذاری غیر مستقیم در یک نگاه

- مناسب برای سرمایهگذاران غیر حرفهای است

- مناسب کسانی که فرصت رصد بازار و معاملات را ندارند

- مناسب افرادی که روحیه ریسکپذیری ندارند

- سرمایهگذاری از طریق ابزارهای مالی در بازار بورس مانند صندوق سرمایهگذاری مشترک» و صندوقهای قابل معامله» (ETF) و سبدهای اختصاصی»

- رویای بیت کوین Bitcoin Dream

- پرسش و پاسخ وردپرس

- سایت کیم کالا فروشگاه اینترنتی

- Lotus Water

- Psychology

- سایه وارونه

- داده پردازی نرم افکار

- اپیکیشن نت مانی net money

- مرکز تخصصی گچبری و قالبسازی آذین

- بیوگرافی

- ابوالفضل بابادی شوراب

- گروه هنری اولین اکشن سازان جوان

- اقیانوس طلایی

- .:: تنفّس صــــبح ::.

- شین نویسه

- خبر

- شهدای مدافع حرم

- پایکد

- نقاشی کشیدن

- درمان مو

- کبدچرب

- Sh.S

- نمونه سوالات استخدامی بانک تجارت (فروردین 1400)

- رسانه ارزهای دیجیتال و صرافی Coinex

- مرکز ماساژ در تهران

درباره این سایت